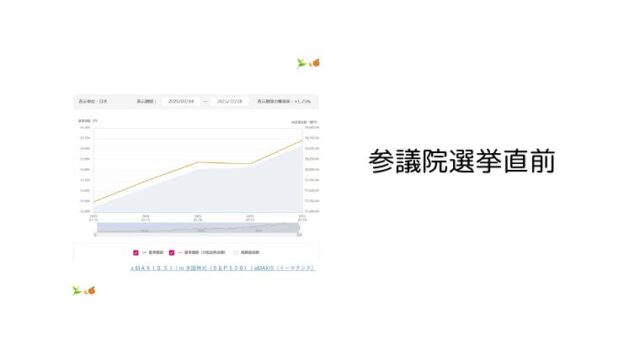

12/1~12/5 eMAXISSlim米国株式S&P500

eMAXISSlim米国株式(S&P500)

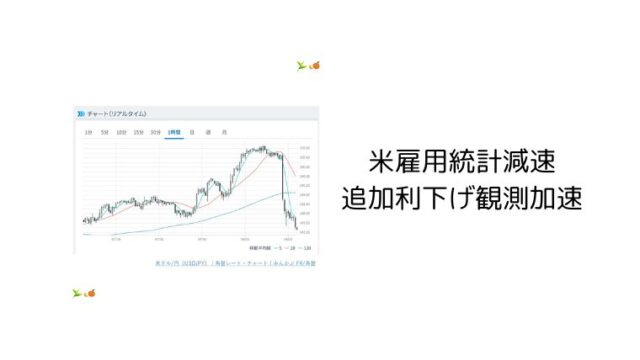

ドル円

2025年12月1日〜12月5日 の期間について、S&P 500(およびそれに連動する eMAXIS Slim 米国株式(S&P500) 想定)の値動き、ドル/円為替、そしてこの週の主な経済イベント・マクロ背景を整理します。

📉 今週の相場振り返り — S&P500 と為替

🔹 S&P 500(および eMAXIS Slim S&P500 を含む米株系投資信託)

- 12月1日、米国株式市場は “5営業日の上昇続き” の流れから一転し、S&P 500 が約 -0.5%下落し、6,812.63近辺で引けた報告があります。これは “直近の上昇の反動” との見方。

- 週半ば以降はやや持ち直しもあったようで、12月4日には S&P500 が +0.11%(終値 ≒ 6,857.12)と小幅高で終えており、週全体としては “やや反発を試みた” 状況とも言われています。

- とはいえ、「当初の下げ → 持ち直し」だったため、「上昇」の勢いは弱く、かつ不安定さを残す展開だったようです。

→ したがって、eMAXIS Slim S&P500 の基準価格も、ドル建て資産としては軟調あるいは乱高下した為、若干基準価格が下がりました。

💱 ドル/円 為替相場

- 今週、ドル/円はおおむね 155円前半〜中盤レンジでの推移でした。

- 週初(12/1)は、 日本銀行(BOJ)総裁による利上げ観測の示唆を受けて円買いが優勢になり、ドル円は一時 155.40円付近に下落。

- ただし、その後は米国の金利(特に米国債利回り)の上昇や米経済指標を受けてドル買い戻しが入り、一時 156円台に戻したタイミングもありました。

- 結果として、ドル円は「円高 → 円安への揺り戻し → 再度円高圧力」という動きが交錯した「乱調レンジ」での推移でした。

→ 日本の投資家がドル建て資産(米株など)を持っていた場合、為替で大きく有利/不利が出る局面 — 為替差益は限定的、あるいは不安定だった可能性があります。

📊 今週の主な経済イベント・マクロ要因

今週の相場を左右した主な要因を整理します:

- 🔸 金利・政策期待の変化

- 日本では、BOJ総裁による「利上げ可能性」の言及が市場を動かし、円高のきっかけに。

- 一方、米国では債券利回りの上昇があり、これが米株にプレッシャー。特に金利上昇を警戒する動きが、株価下押しの要因に。 - 🔸 市場心理の混迷/警戒ムード

- 週初の米株下落は、“ポジション調整”“クリスマス/年末に向けた警戒感”などの“ポスト感謝祭疲れ(post-Thanksgiving hangover)”との指摘も。

- ただし、“12月に利下げするか?”という観測は残っており、これが下支え要因。 - 🔸 企業業績とバリュエーションの見直し

- 長期的には、S&P 500 構成企業の業績見通しには堅さもあるとの分析。割高なバリュエーション(フォワードPER ≒ 21.5倍など)ではあるが、将来のEPS成長が期待されており、下支え材料。 - 🔸 年末の季節的要因とマーケット構造

- 12月は歴史的に株価上昇が起きやすい「年末ラリー」のシーズン。ただし、市場参加者の見方は「慎重かつ選別的」。

💡 投資家視点での総括と留意点

今週を振り返ると、以下のような教訓・注目ポイントがあります:

- 🇺🇸 株価だけでなく為替の変動にも注意

ドル建て資産を持つ日本の投資家は、株価の上下だけでなくドル/円為替の変動が大きな影響を与える。今週のように円高が進む局面だと、株高の恩恵が為替で相殺される可能性あり。 - ⚠️ 金利・政策の動きが市場心理に直結

日本の利上げ観測、米国の金利変動、両面での政策期待の変化が株価・為替ともに不安定化の原因になる――政策・債券市場の動きには常にアンテナを張る必要あり。 - 📆 年末ムードの中での“狼狽売り”に注意

年末の節目や“サンタクロース・ラリー”への期待などがあるが、同時にポートフォリオの見直し、利益確定、リスク回避の動きも起きやすい。安定志向と長期視点を兼ね備えたバランスが重要。 - 🔎 企業業績・バリュエーションの見直しも忘れずに

株価が上がりすぎ、あるいは下げすぎたときこそ、ファンダメンタルズ(企業業績見通し、割安/割高感)を見直す好機。安易な飛び乗り・売りには慎重に。